分类列表

铜矿供应:新能源时代中国不得不面对的另一大挑战!

自2010年以来,中国在全球铜矿项目上的直接对外投资已超过160亿美元。其中典型的例子包括,嘉能可(Glencore)合并Xstrata时应中国反垄断部门要求将秘鲁Las Bambas铜矿出售给五矿资源;洛阳钼业从自由港(Freeport-McMoRan)收购Tenke Fungurume铜矿;紫金矿业与艾芬豪矿业(Ivanhoe)合资建设Kamoa-Kakula铜矿等等。

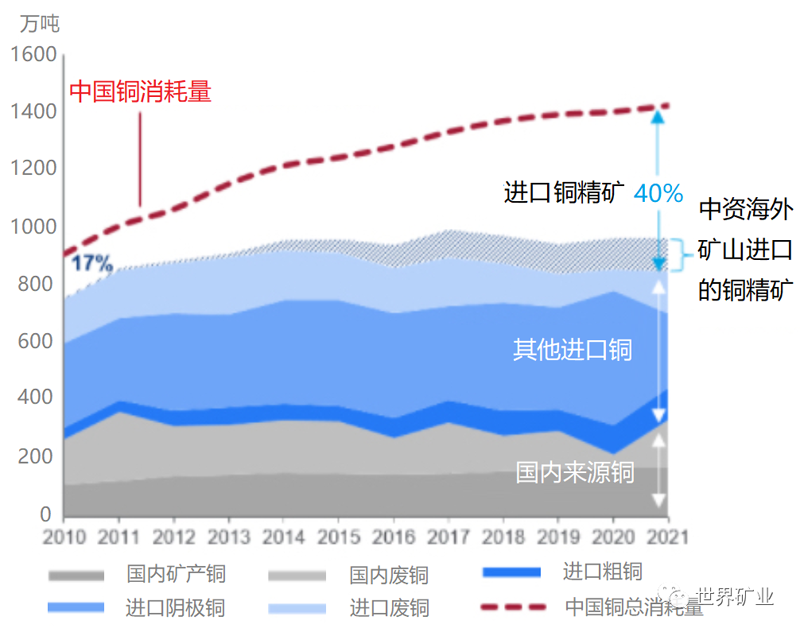

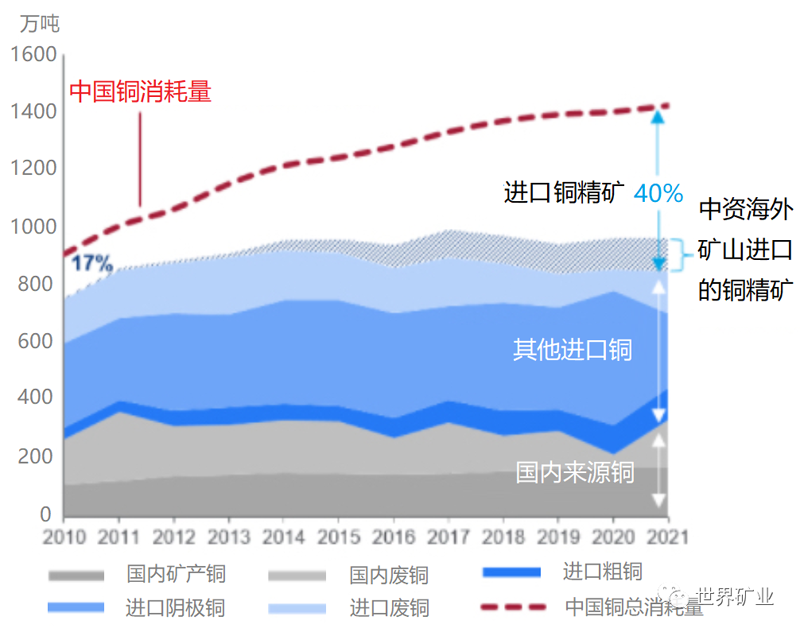

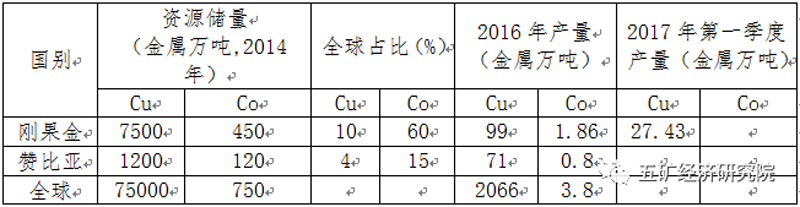

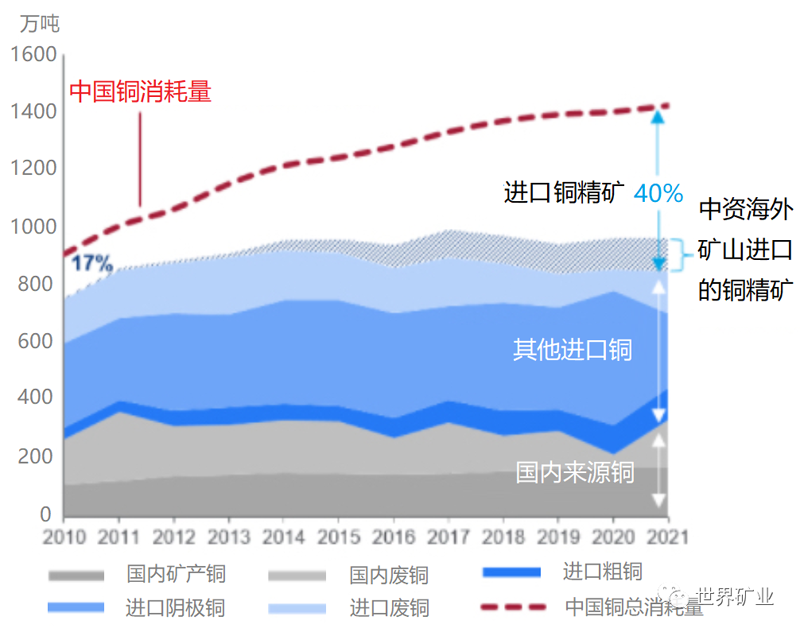

中国是全球最大的铜消费国,每年消费近1400万吨铜,约占全球总消费量的60-70%,比世界其他国家的总和还要多。2020年,我国铜矿产量168万吨,包括废铜在内中国国内供应量约200多万吨。过去十年,中国铜精矿自给程度持续下滑,供需不平衡问题逐渐加深。近十年来,中国铜消费保持高速增长。相比之下,国产铜矿产量增速缓慢,导致铜矿市场对外依存度持续增加,中国铜精矿自给程度由2010年的40%下滑至2020年的20%。尽管中国拥有的海外公司生产精铜矿逐年增加,2020年含铜接近120万吨,但也仅仅提供了中国需求的8.6%。从供需格局来看,我国铜矿市场正在步入铁矿石的“窘境”。中国海外铜矿投资道阻且长,也才刚刚开始。

在全球主要铜矿带中,“南美洲安第斯山铜矿带”和“北美洲美国西南部-墨西哥铜矿带”依然是全球最集中的铜矿产区,尤其安第斯山,汇集了自由港、第一量子、智利铜业、必和必拓等矿业巨头,竞争激烈,且高品位的大型矿山几乎被瓜分完毕。但南美地区的厄瓜多尔和阿根廷,北美加拿大,其庞大的铜矿储量仍然具有吸引力,铜陵有色在厄瓜多尔的米拉多铜矿于2019年7月18日建成投产,2019年7月18日,米拉多铜矿建成投产。

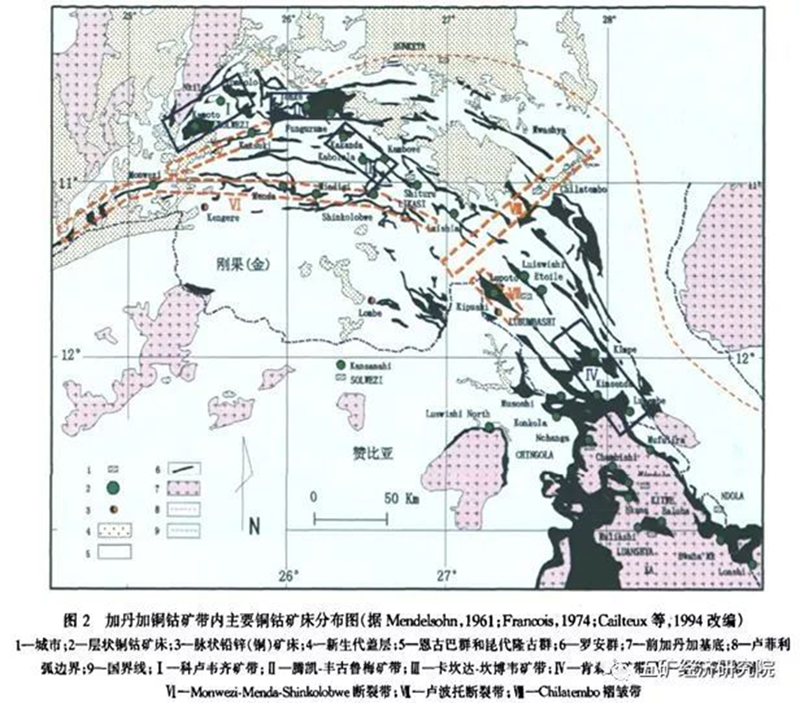

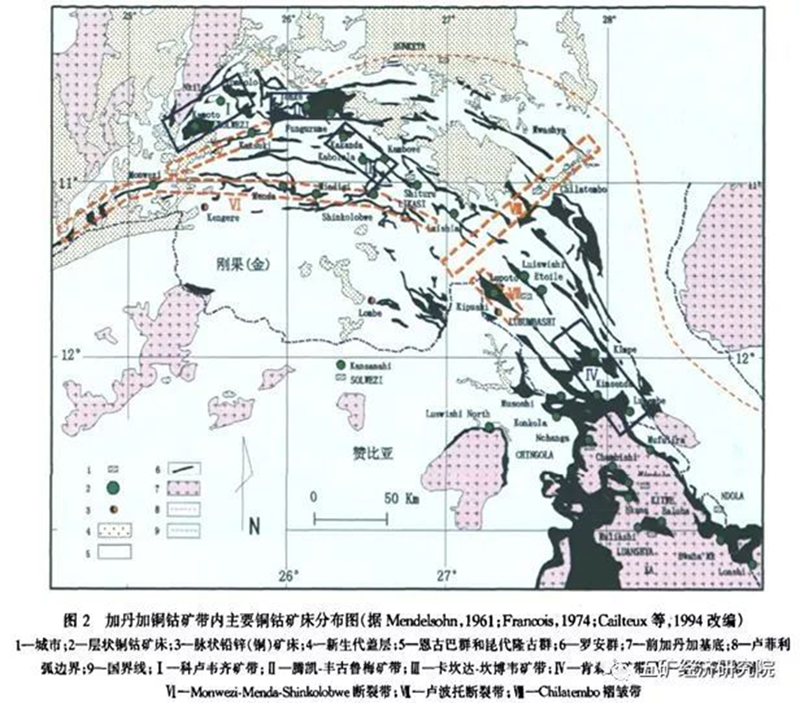

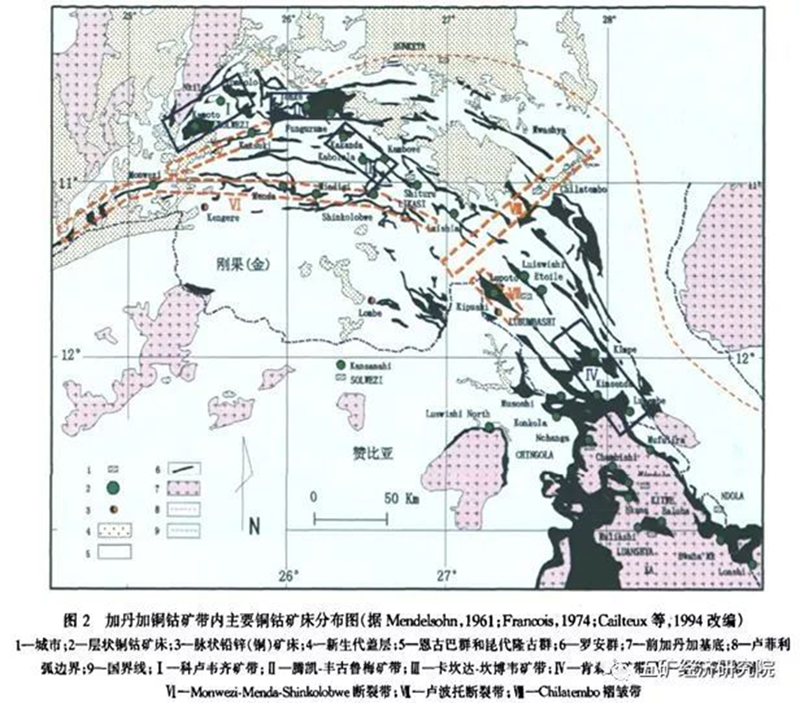

除此之外,中非铜钴矿带作为世界上资源储量最大、矿床分布密度最高的沉积-改造型(沙巴型或加丹加型)铜钴矿成矿带,吸引了嘉能可、第一量子、紫金矿业、洛阳钼业、华友钴业等一批矿业公司,也成为布局未来的主战场。

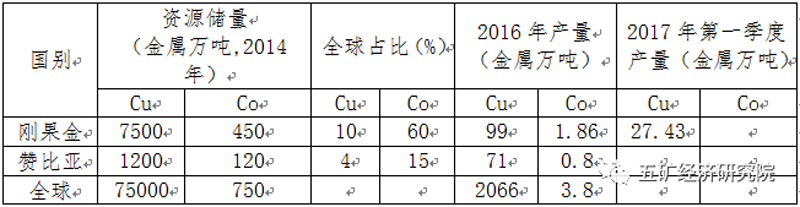

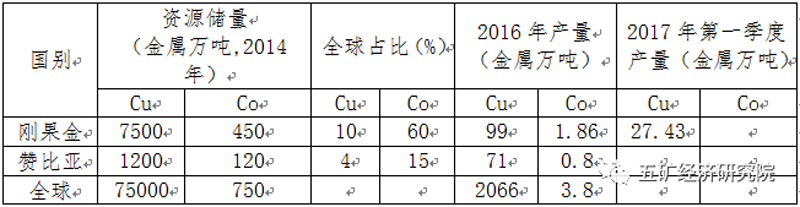

中非铜带内已知矿床中含有1.4亿吨铜和6百万吨钴金属。而该带刚果(金)段的铜钴矿床,含铜高达7500万吨,含钴达450万吨,分别占中非铜带铜、钴资源(储)量的41%和77%,且刚果(金)富钴矿床的钴、铜比可达3:1,平均为1:13(Cailteux etal,2005)。除了刚果(金),赞比亚也是中非铜带内重要国家,赞比亚式富钴矿床的钴、铜比达1:15,平均1:17。

阳钼业从自由港(Freeport-McMoRan)收购Tenke Fungurume铜矿,紫金矿业与艾芬豪矿业(Ivanhoe)合资建设Kamoa-Kakula铜矿,中国有色的Deziwa矿山,华友钴业PE527铜钴矿等等。中资企业布局不少。除此之外,阿尔卑斯一喜马拉雅中生代斑岩铜矿带,包括我国西藏等地区;中亚—-蒙古带的古生代斑岩铜矿带,包括乌兹别克.哈萨克斯坦,蒙古和我国华北等均具有较大的潜力。铜作为新能源产业的一份子,未来需求强劲,但从2011年以来,全球的勘探费用都大笔减少,所以最近十年主要在吃以前的勘探老本儿,消耗过往的存量勘查成果,一些大型的铜矿储量正在减小,而有一些开采作业要从露天矿转移到地下,不得不降低产量。供应,成为未来一段时间铜矿的主要着力点,保障国家矿产资源安全,成为中国和中国矿企不得不面对的新挑战。